◆ 資産の最適化 とは?

資産の最適化 とは、資産形成を行う上で、あなた自身に適した資産を保有し、効率的に資産形成を行っていくことです。

では、資産の最適化を、家計・運用・ライフプランの3つの視点からみていきましょう。具体的には以下のことを行います。

- 家計の見直し

- 保険の見直し

- 住宅ローンの見直し

- 預貯金と運用資産の配分の見直し

- 運用商品の見直し

あなたのライフプランを実現するためにはどうすればよいのかを第一に考えながら、資産の形を整えていきます。

◆家計の見直し

家計管理は、まずは月単位で収支を確認します。

ここで大事なのは、いくら入ってきて、いくら出ていっているのかを確認し、毎月どのくらいプラス(マイナス)になるのかを把握していきます。

この時点では、何にいくら支出したのか、という細かな項目は必要ありません。

詳細な内容よりも、まずは毎月のお金の流れを把握してみましょう。

現役世代の方は、毎月どれだけプラスにできるのか?

プラスにできる額を増やすことはできないのか?

リタイア世代の方は、どれだけ取り崩さなければならないのか?

取り崩す額を減らすことができないのか?

などを検討してみてください。

次に年単位の収支を確認します。

毎年どのくらいの貯蓄ができそうですか?

毎年のお金の流れが分かれば、5年後、10年後の資産残高の推移を予測できるようになります。

まずは、お金の流れをしっかりと確認しましょう。

そして、無駄なところは節約するなどをし、毎月、毎年の貯蓄額を増やしていきましょう。

◆保険の見直し

保険の見直しは、以下の点を確認していきます。

- 万が一の時の保障が十分確保されているのか

- 過剰に保険に加入していないか

- 現在加入している保険は、他の商品と比較して割高ではないか

保険貧乏になっていませんか?

過剰に保険に加入してしまうと、それだけ資産形成に回せるお金が減ってしまいます。

保険への過剰加入は、資産形成を遅らせる要因の一つなのです。

とはいっても、万が一のときに路頭に迷うようでは困ります。

万が一のときには、どういった生活を送りたいのかを考えながら、必要保障額を検討していきましょう。

例えば、ご主人が亡くなったとき…

- 残された家族はどこに住むのか?今の家に住み続けるのか?転居するのか?実家に帰るのか?

- 奥様の仕事をどうするのか?今よりも収入を増やせる余地はあるのか?

- 子どもの進路はどうするのか?私立にこだわらず、公立でもよいのか?

などなど、万が一の時の生活を具体的にイメージし、必要保障額を見積もってみましょう。

全てのリスクを保険でカバーすることはできません。

自己資金でカバーする部分、保険でカバーする部分を考えながら、必要な部分だけを保険でカバーしていきましょう。

◆住宅ローンの見直し

住宅ローンの見直しも重要です。

現在、変動金利は0.5%を切っている金融機関がたくさんあります。

上手に住宅ローンの見直しができれば、総支払額を数百万円減額できる可能性もあります。

ただし、住宅ローンの見直しは、金利だけでなく、手数料等の総支払額から比較してみてくださいね。

◆預貯金と運用資産の配分の見直し

まだまだ、保有金融資産が預貯金に偏っている方が多くおられます。

預貯金ではお金は増えません。

むしろ、インフレなどが起これば、資産価値は目減りしてしまいます。

預貯金だけで持つリスクを認識することも重要です。

ライフプランを考えながら、お金は時間軸で、短期・中期・長期に分けて管理していきます。

【短期資金】

1年分の支出額を預貯金で保有しましょう。

これは生活費、万が一の時のお金になります。

いつでも現金化して使えることが重要です。

まず、この短期資金を確保することが最優先です。

【中期資金】

あなたのライフプランの中から、10年以内に予定されている支出額を中期資金として確保しましょう。

今、10年分貯まっていなくても、必要になるまでに貯めていければ大丈夫。

しっかりと計画的に貯めていきましょう。

中期資金は、確実に貯める、減らさない、ということが重要です。

なので、定期預金や国債など、確実性の高いもので保有していきます。

【長期資金】

ここは、しばらく使う予定のないお金となります。

ここで、収益性を求めて資産運用をしていきます。

どのくらいのリターンを求めていくのか?

これは、あなたのライフプランから考えていきます。

将来、どのくらいの資産が必要なのか、というゴールから逆算し、資産配分を考えていきましょう。

◆運用商品の見直し

既に運用商品をお持ちの方は、それらの商品が資産配分の面から適切か?

コストの面から割高ではないか?

などを確認しながら見直していきます。

資産配分はリスク・リターンの9割を決めると言われています。

分散投資の面から、偏っていないかどうかも確認してみましょう。

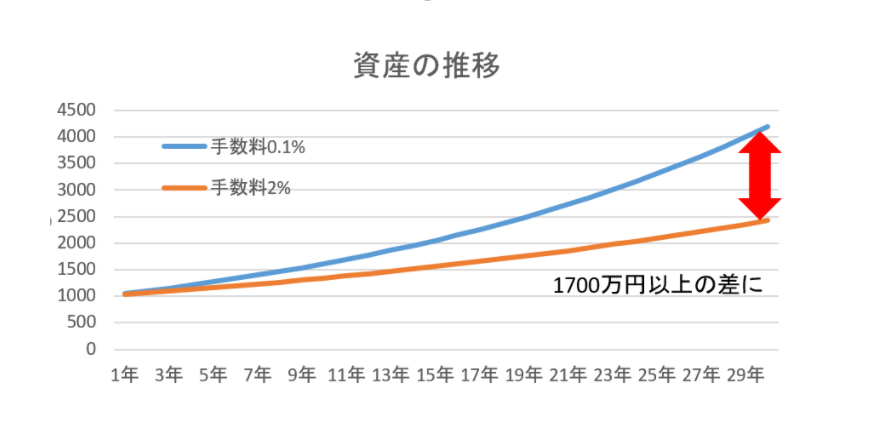

コスト面も重要です。

投資信託などには毎年差し引かれるコストがあります。

年間のリターンが5%あったとしても、2%のコストを毎年差し引かれてしまえば、あなたが得られるリターンは3%にしかなりません。

もしも、0.1%のコストのものに変えられたら、毎年あなたが得られるリターンは4.9%になります。

ちなみに、1000万円を5%で30年間運用した場合、コスト2%のもので運用した場合と、コスト0.1%のもので運用した場合とでは、その差は1700万円以上にもなります。

資産運用では1%、2%のコストの差が、とても大きな資産の差になってくるのです。

◆資産を最適化し、資産形成のスピードをあげていく!

資産形成のスピードを上げたいなら、運用だけでもダメ、家計管理だけでもダメ。

家計・運用・ライフプランを考慮しつつ、資産を最適化していく必要があります。

木を見るのではなく、森を見る。

是非、資産の全体最適を心がけてみてくださいね。

◆まとめ

- 資産形成をスピードアップさせたいなら、資産を最適化する。

- 資産の最適化は、家計・運用・ライフプランの3つの視点から検討する