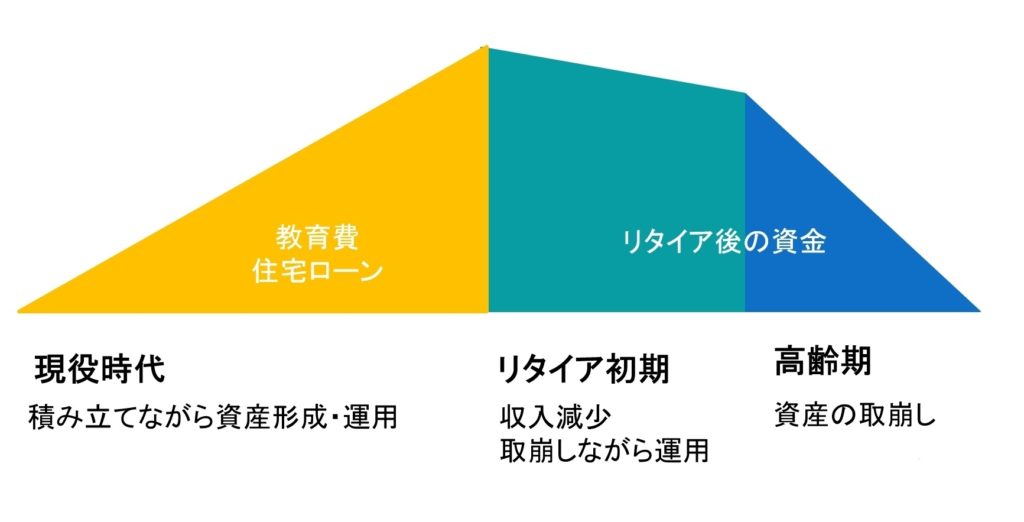

資産形成には、世代に応じて3つのフェーズがあります。

(図表1)人生の資産形成モデル

◆現役世代

まず、現役世代です。

この時期は、毎月の収支をプラスにし、資産を積み上げていく必要があります。

そして、定期的に収入が入ってくるので、やりくり次第では大きな資産を築くことができます。

ただ、子どもの教育費や住宅ローンなど、出ていくお金もたくさんあるので、一番やりくりが大変な時期でもあります。

現役世代で有効な資産形成の方法は、積立投資です。

収入が入ってきたら、その一部を先に積立投資に回してしまいましょう。給与口座から毎月自動的に積立投資するように設定できればなお良いですね。

例えば、今30歳で、毎月3万円を積み立て、4%で運用できたら、65歳で2727万円になります。

毎月5万円を積み立て、4%で運用できたら、65歳で4559万円になります。

このように将来の資産額を具体的にイメージしながら、積立額を決めていくと、継続することが楽しくなりませんか?

将来どのくらいのお金を積み上げていきたいのかを考え、積立額を決めていくと良いでしょう。

◆元気なリタイア世代

次に、元気リタイア世代です。

通常、リタイア後は今まで積み上げてきた資産を取り崩しながら、生活をしていくことになります。

この時期に重要なのは、年間の収支がマイナスであっても、できるだけ資産残高を減らさないようにしていくことです。

資産の一部を運用することができれば、資産の減り方を遅らせる効果が期待できます。

この時期には、それなりの資産が積み上がっているはずなので、それほど高い利回りを目指さなくても、運用の恩恵は大きくなります。

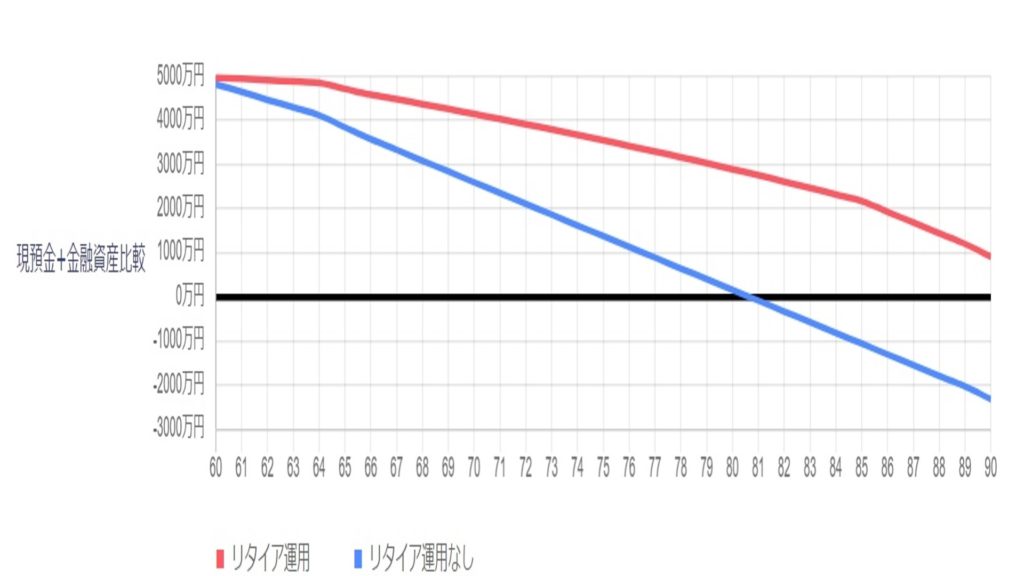

(図表2)をご覧ください。

リタイア後、資産5000万円を保有している方が、運用した場合としなかった場合との資産の推移を表しています。

運用した場合は、運用利回りは3%とし、60~85歳まで運用。その後は運用をやめた場合を想定しています。

このシミュレーションで条件設定を変えているのは、運用しているか、していないか、という点だけです。5000万円を運用した場合としなかった場合とでは、これだけ大きく資産残高が異なってくるのです。

(図表2)リタイア後の運用の有無

◆静かなリタイア世代

静かなリタイア世代にはいると、中には判断能力が鈍くなるケースもあると思います。

判断能力がなくなると、運用はできなくなります。

一生使いきれないような資産がある場合は、使いきれない分は運用を続けてもよいかもしれません。

それ以外の方は、今まで蓄えた資産を使っていく、そんな時期になります。

このように、資産形成には3つのフェーズがあります。

そして、「現役世代にいかに資産を積み上げていくか」、そして、「元気なリタイア世代でいかに資産の目減りを抑えていくか」が資産形成のポイントとなります。

◆まとめ

- 現役世代:積み立てながら運用し資産を増やす

- 元気なリタイア世代:使いながら運用し資産をキープする

- 静かなリタイア世代:資産を使っていく