◆ 資産分散 とは

分散投資には大きくわけて、「資産の分散」と「時間の分散」があります。まずは、「資産分散」についてみていきましょう。

資産分散とは、異なる資産に分けて投資をすることをいいます。

例えば、100万円を投資しようとした場合、国内債券、国内株式、外国債券、外国株式に4分の1ずつ、25万円ずつ投資をする、という感じです。

資産の分散をすると、どのような効果があるのでしょうか?

金融商品は、毎日価格が動いています。

異なる商品を保有することにより、片方が上昇し、片方が下落するということが頻繁に起こります。

そうすると、保有している資産の中で、価格の上がり下がりが相殺されます。

その結果、資産全体としての価格のブレ幅、つまりリスクが小さくなるのです。

「異なる値動きをする資産を合わせて保有することにより、保有資産全体のリスクが小さくなる」、これが資産分散の効果です。

通常、債券と株式の値動きは異なります。

国内の商品と海外の商品も値動きが異なることが多くあります。

また、株価の変動は比較的大きいですが、債券価格の変動は比較的安定する傾向にあります。

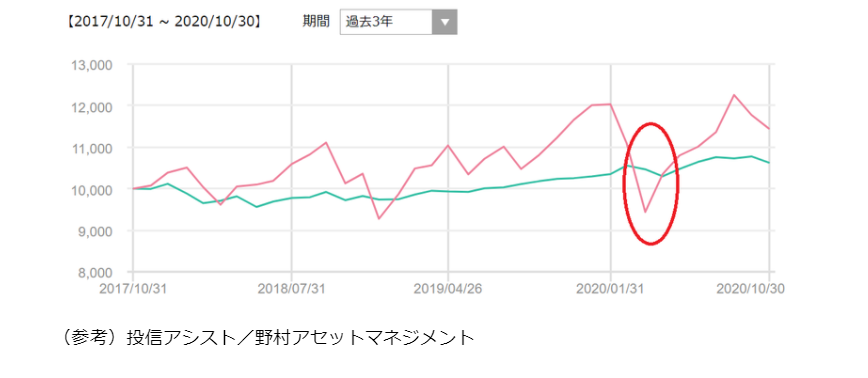

2020年3月に起こったコロナショックでも、それは顕著でした。

株価は一時的に3割程度下落しましたが、債券はしっかりと価格をキープし、逆に値上がり傾向にありました。

このように、分散投資をすることで、資産全体の値動きが安定するのです。

【図表1】先進国株式(赤)と先進国債券(緑)の価格推移

◆長期分散投資をしたら、いつ始めてもプラスに?

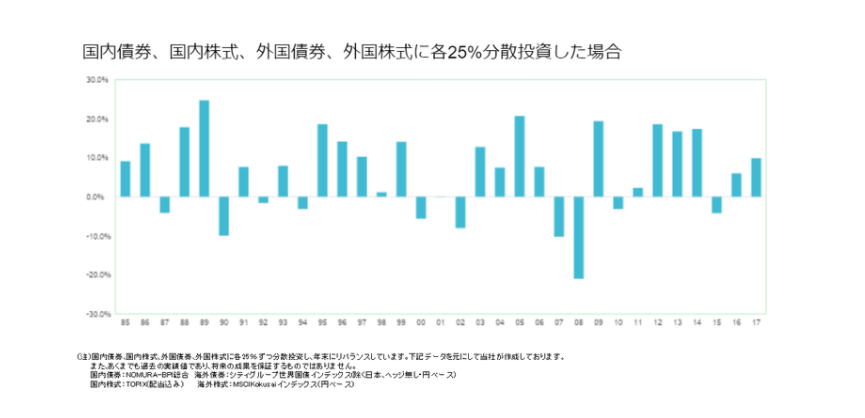

では、資産分散が具体的にどのくらい効果があるのかをみてみましょう。

国内債券、国内株式、外国債券、外国株式の4つ資産に25%ずつ分散投資をした例でみてみます。

以下の【図表2】は4つの資産に分散投資をしたときの、1年ごとの平均リターンを表しています。

【図表2】資産分散し1年間保有した場合

資産分散をすると、リスク、つまり価格のブレ幅が軽減されるといいますが、1年毎だと意外と上がり下がりが大きいように感じます。

4つの資産に分散したときには、1989年のバブル絶頂期は年間で25%以上上昇、2008年のリーマンショックの時も20%以上下落しています。

ただ、年間リターンが上昇した年と下落した年を数えてみると、どうでしょうか?

マイナスが11回、プラスが22回あります。

ということは、33年間のうち、1/3がマイナスとなり、2/3がプラスとなったということになります。

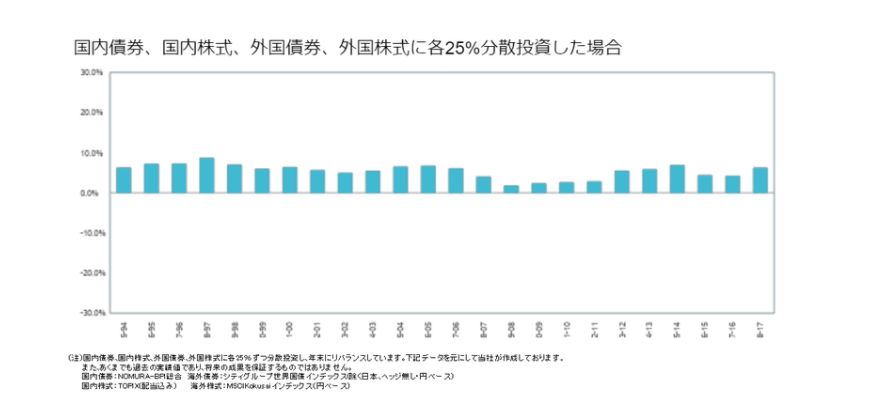

では次に、この分散投資を10年間続けた時はどうなるのかをみてみましょう。

【図表3】は4つの資産に分散投資をし、10年間保有したときの平均リターンを表しています。

【図表3】資産分散し10年間保有した場合

いかがでしょうか?

全体的にリターンが均一になり、しかも、全てのケースにおいてプラスになっています。

これなら、いつはじめても怖くはないですよね。

もちろん、これは過去のデータを分析したものなので、将来を予測しているわけではありません。

しっかりと資産を形成していきたいというのであれば、長期的な視点がとても重要です。

そして、一か八かで相場をあてにいくのではなく、過去を分析し、できるだけ成功確率の高い方法、再現性の高い方法で資産形成をしていくことが大切だと思います。

◆まとめ

- 資産分散投資とは、異なる資産に分けて投資をすること

- 資産分散投資は、資産同士の上がり下がりが相殺され、資産全体のリスクが小さくなる

- 資産形成の投資は長期的な視点が大事

- 成功確率の高い方法で投資をしていこう